- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 16-10-2018

Основные фондовые индексы США выросли более чем на 2% во вторник, так как оптимистичные квартальные результаты голубых фишек, таких как Johnson & Johnson (JNJ) и Goldman Sachs (GS), ослабили влияние повышения процентных ставок и тарифов на прибыль корпораций. Читать далее

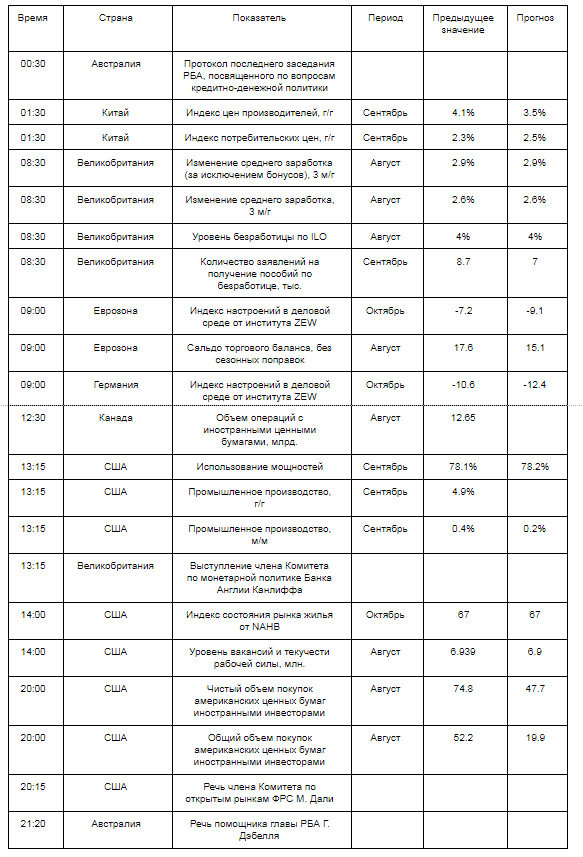

(время/страна/показатель/период/предыдущее значение/прогноз)

| Время | Страна | Показатель | Период | Предыдущее значение | Прогноз |

| 07:30 | Еврозона | Речь представителя ЕЦБ Питера Праета | | | |

| 08:30 | Великобритания | Индекс отпускных цен производителей (м/м) | Сентябрь | 0.2% | 0.2% |

| 08:30 | Великобритания | Индекс розничных цен, м/м | Сентябрь | 0.9% | 0.2% |

| 08:30 | Великобритания | Индекс закупочных цен производителей, м/м | Сентябрь | 0.5% | 1% |

| 08:30 | Великобритания | Индекс закупочных цен производителей, г/г | Сентябрь | 8.7% | 9.2% |

| 08:30 | Великобритания | Индекс отпускных цен производителей, г/г | Сентябрь | 2.9% | 2.9% |

| 08:30 | Великобритания | Индекс розничных цен, г/г | Сентябрь | 3.5% | 3.5% |

| 08:30 | Великобритания | Индекс потребительских цен, базовое значение, г/г | Сентябрь | 2.1% | 2% |

| 08:30 | Великобритания | Индекс потребительских цен, м/м | Сентябрь | 0.7% | 0.2% |

| 08:30 | Великобритания | Индекс потребительских цен, г/г | Сентябрь | 2.7% | 2.6% |

| 09:00 | Еврозона | Изменение объема строительства, г/г | Август | 2.6% | 1.7% |

| 09:00 | Еврозона | Индекс потребительских цен, базовое значение, г/г (окончательные данные) | Сентябрь | 1% | 0.9% |

| 09:00 | Еврозона | Индекс потребительских цен, м/м | Сентябрь | 0.2% | 0.5% |

| 09:00 | Еврозона | Индекс потребительских цен, г/г (окончательные данные) | Сентябрь | 2% | 2.1% |

| 12:30 | Канада | Поставки в обрабатывающем секторе промышленности, м/м | Август | 0.9% | -0.6% |

| 12:30 | США | Закладки новых домов, млн. | Сентябрь | 1.282 | 1.22 |

| 12:30 | США | Разрешения на строительство, млн. | Сентябрь | 1.229 | 1.278 |

| 14:30 | США | Изменение запасов нефти по данным министерства энергетики, млн баррелей | Октябрь | 5.987 | 1.067 |

| 16:10 | США | Речь члена Комитета по открытым рынкам ФРС Л.Брайнард | | | |

| 16:30 | Германия | Выступление главы Бундесбанка Вайдманна | | | |

| 17:00 | Великобритания | Речь члена Комитета по денежной политике Банка Англии Б. Броадбента | | | |

| 18:00 | США | Публикация протокола встречи FOMC | | | |

| 23:50 | Япония | Общее сальдо торгового баланса, млрд. | Сентябрь | -445 | -50 |

Информационно-аналитический отдел Телетрейд

Большинство компонентов DOW в плюсе (29 из 30). Лидер роста - UnitedHealth Group Incorporated (UNH, +4.07%). Аутсайдер Verizon Communications Inc. (VZ, -0.27%).

Все сектора S&P в плюсе. Больше всего выросли технологический сектор (+2.6%) и сектор здравоохранения (+2.6%).

Информационно-аналитический отдел Телетрейд

Аналитики Nomura считают, что более гибкая валютная политика (на данном этапе) будет оказывать давление на юань, особенно на фоне текущих испытаний для местного роста, заметного смягчения денежно-кредитной политики и ухудшения глобальных внешних условий (например, китайско-американской торговой напряженности, стресса на развивающихся рынках, и нормализации политики/количественного ужесточения).

"Мы признаем, что на предстоящем саммите G20 (30 ноября-1 декабря 2018 года) может состояться потенциальная двусторонняя встреча президентов США и Китая, которая может породить надежды на переговоры о перемирии в продолжающейся торговой саге США и Китая. Мы остаемся осторожными относительно этой надежды, так как встреча может даже не состояться. Однако, даже если два президента встретятся, они вряд ли придут к соглашению, поскольку вопросы выходят за рамки торговли. Кроме того, президент Трамп вряд ли отступит от действующих тарифов по Китаю, и нацелен на рост тарифов до 25% на $200 млрд. китайских товаров с начала 2019 года. Таким образом, мы сохраняем наш прогноз о том, что USD/RMB, скорее всего, поднимется выше 7.0"

Информационно-аналитический отдел Телетрейд

Падение доли доллара в мировых резервах Центрального банка в последнем отчете, вероятно, было вызвано действиями администрации Трампа против России, сообщает Goldman Sachs Group Inc.

Центральный Банк России, вероятно, продал около $85 млрд из $150 млрд американских активов во втором квартале после того, как Америка ввела санкции против российских бизнесменов и чиновников в апреле, сказал Зак Пандл, сопредседатель глобальной валютной стратегии и развивающихся рынков

Президент Дональд Трамп подчеркнул использование односторонних повышений тарифов и санкций в международной дипломатии, затрагивающих страны от Китая до Ирана. В то время как сдвиг во втором квартале может оказаться кратковременным, он демонстрирует риски для степени доминирования доллара в глобальных резервах, обусловленные санкциями, предполагает анализ Goldman.

"Центральный Банк России, вероятно, продал большую часть своих долларовых активов, и, возможно, все свои казначейские облигации США, и перевел их в облигации в евро и юани во втором квартале. Это составляет более половины снижения доли долларовых резервов в течение квартала", - сказал Зак Пандл.

Во втором квартале доля доллара в глобальных резервах Центрального банка упала до 62,3 процента, в то время как резервы в евро, иене и юанях выросли, показали расчеты Международного валютного фонда в сентябре.

Информационно-аналитический отдел Телетрейд

Доллар США восстановил часть утраченных позиций против евро и фунта при поддержке опубликованной сегодня американской статистики.

Промышленное производство в сентябре выросло на 0,3%, сообщила во вторник Федеральная резервная система США. Прирост превысил ожидания экономистов (+0,2%).

В годовом исчислении производство выросло на 5,1%, что является самым большим приростом за почти восемь лет. За третий квартал в целом общий объем промышленного производства вырос на 3,3% в годовом исчислении, по сравнению с ростом на 5,3% во втором квартале.

В сентябре производство в обрабатывающей промышленности выросло на 0,2%, отметив четвертый подряд ежемесячный прирост. Добыча выросла на 0,5% в сентябре, поскольку сектор, который включает бурение нефтяных скважин, остался сильным. Выпуск коммунальных услуг был неизменным, так как теплая погода сдерживала использование домашнего отопления. В сентябре производство автомобилей выросло на 1,7% после увеличения на 4,3% в августе. За исключением автомобилей, объем производства в прошлом месяце вырос на 0,2%.

ФРС заявила, что ураган «Флоренция» оказал небольшое влияние на объем промышленного производства, его влияние оценивается менее чем на 0,1 процентного пункта.

В сентябре коэффициент использования мощностей остался стабильным. Коэффициент использования мощностей отражает ограничения на эксплуатацию заводов, шахт и коммунальных предприятий страны. Он растет медленно, и все еще ниже уровней до рецессии (выше 80%), что может повлиять на издержки производства и цены.

Экономисты разделились в мнениях относительно перспектив производства. Некоторые ожидают замедление в третьем квартале как знак промышленного цикла, а другие предполагают, что пессимизм преждевременен. Исследование производственных систем от Института управления поставками по-прежнему продолжает демонстрировать очень сильный сигнал, слегка ослабнув в сентябре с 14-летнего максимума в августе. Эта сила, вероятно, даст уверенность ФРС продолжать постепенно повышать процентные ставки в декабре.

Уверенность строителей на рынке вновь построенных домов для одной семьи выросла на один пункт до 68 в октябре, согласно индексу рынка жилья (HMI) от NAHB / Wells Fargo. Уровни уверенности застройщиков удерживаются на максимумах начала 60-х годов с июня.

«Строители мотивированы сильным спросом на жилье, вызванным растущей экономикой и низким уровнем безработицы», - сказал председатель NAHB Рэнди Ноэль. «Строители также получили облегчение от того, что цены на пиломатериалы снизились в течение трех месяцев подряд с более высоких уровней ранее этим летом, но им необходимо управлять расходами, связанными с поставками, чтобы поддерживать цены на жилье доступными».

«Благоприятные экономические условия и демографические сдвиги в экономике должны продолжать поддерживать спрос, но доступность жилья стала проблемой из-за продолжающегося роста цен и процентных ставок», - сказал главный экономист NAHB Роберт Диц. «Если уровень доступности жилья не стабилизируется, рынок рискует потерять дополнительный импульс, когда мы начнем 2019 год».

Суб-индекс HMI, измеряющий текущие условия продаж, поднялся на один пункт до 74, а показатель ожидаемых продаж в течение следующих шести месяцев увеличился также на один пункт до 75. Между тем, трафик покупателей зафиксировал рост на четыре пункта до 53.

Глядя на трехмесячные скользящие средние для региональных оценок HMI, Северо-восток поднялся на три пункта до 57, а Юг повысился на один пункт до 71. Запад держался устойчиво на уровне 74, а Средний Запад упал на два пункта до 57.

Обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США, показал, что в августе число вакансий выросло до нового рекордного максимума - до 7,136 млн. с 7,077 млн. в июле (пересмотрено с 6,939 млн.). Аналитики ожидали, что число вакансий снизится до 6,945 млн. Уровень вакансий вырос на 0,1 процента, и составил 4,6 процента. Количество вакансий мало изменилось как в частном секторе, так и в правительственной сфере. Что касается отраслей, количество вакансий увеличилось в федеральном правительстве (+15 000).

Кроме того, стало известно, что в августе найм составил 5,784 млн. против 5,713 млн. в июле. Уровень найма вырос на 0,1 процента, и составил 3,9 процента. Количество наемных работников мало изменилось как в частном секторе, так и в правительственной сфере. Если говорить об отраслях, найм мало изменился во всех сферах.

Что касается увольнений, их число составило 3,577 млн. против 3,608 млн. в июле. Уровень увольнений не изменился, и составил 2,4 процента. Количество увольнений мало изменилось как в частном секторе, так и в правительственной сфере. В разрезе секторов, число увольнений выросло в оптовой торговле (+24 000), но сократилось в сфере профессиональных и деловых услуг (-82 000).

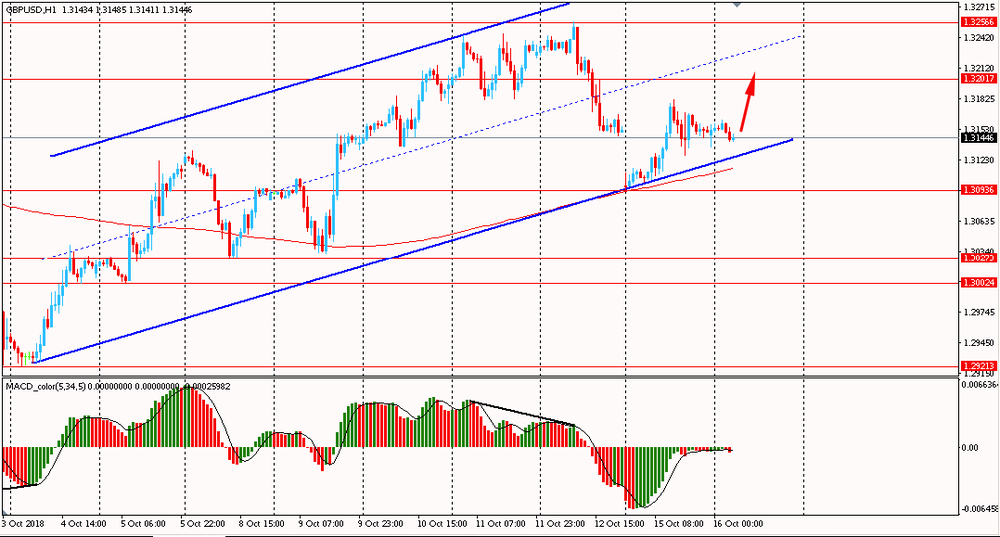

Фунт снизился с внутридневных максимумов, при этом пара GBP/USD отступила от отметки $1.32 и сейчас торгуется под ней, поскольку появившиеся сегодня новости по Брекзиту в целом не внушают оптимизма, хотя премьер-министр Ирландии отметил, что вариант Брекзита без сделки остается маловероятным.

Главный переговорщик от ЕС по Brexit Мишель Барнье выступил в Люксембурге, заявив:

-

Мы напряженно работаем над всеобъемлющей сделкой по Brexit.

-

Требуется больше времени, чтобы достичь соглашения по Brexit.

-

Есть много открытых вопросов, связанных с ирландской границей.

В свою очередь, премьер-министр Ирландии Варадкар сегодня заявил, что "Brexit без сделки все еще маловероятен" и добавил, что "дедлайн по сделке по Brexit может быть перенесен с октября. Мы просто хотим, чтобы Британия выполнила обещания по ирландской границе".

Комментируя ситуацию с проблемными вопросами по Brexit, пресс-секретарь Мэй сообщила, что "премьер-министр не согласится на границу в Ирландском море, и члены правительства ее поддерживают. Мы всегда говорили, что хотели бы заключить сделку осенью, и саммит, который состоится на этой неделе, является одним из этапов ее заключения."

Информационно-аналитический отдел Телетрейд

Старший экономист ABN AMRO Арьен Ван Диджкхуйзен предполагает, что развивающаяся Азия также ощущает "жар" от эскалации американо-китайской напряженности и повышения ставок в странах с развитой экономикой.

"Приток портфельных инвестиций сократился, давление на финансовые рынки усилилось, а региональные финансовые условия ужесточились. Несмотря на эту общую "инфекцию", дифференциация на основе базовых показателей по конкретным странам по-прежнему играет важную роль. Это объясняет, почему страны с внешним дефицитом (Индия, Индонезия, Филиппины) столкнулись с сильнейшим валютным давлением, хотя и гораздо меньше, чем Турция и Аргентина. Однако, если мы посмотрим на показатели фондового рынка, даже более кредитоспособные страны оказались в худшем положении из-за американо-китайского конфликта. Между тем, региональный рост был сильным в первой половине этого года, ускорившись до двухлетнего максимума в 6.4% г/г, так как ускорение в Индии компенсировало возобновления постепенного замедления Китая. Тем не менее, последние показатели свидетельствуют о том, что темпы регионального роста ослабевают. Если сложить все воедино, мы думаем, что региональный рост достиг максимума в первой половине 2018 года и замедлится в 2019 году. Тем не менее, мы ожидаем лишь умеренное замедление, отчасти потому, что рост экономики Индии, как ожидается, останется стабильным, в то время как Китай добавляет финансовые стимулы и настраивает свою финансовую кампанию по сокращению заемных средств, чтобы компенсировать негативное влияние от предыдущего целевого ужесточения и торговой напряженности".

Информационно-аналитический отдел Телетрейд

Джеймс Смит, экономист по развитым рынкам ING, указывает, что рост на 3,1% средней недельной зарплаты в Великобритании (за исключением бонусов) теперь являются самыми высокими почти за десятилетие. "В качестве индикатора того, насколько хороша динамика, 3-месячное годовое изменение роста заработной платы в настоящее время составляет 3,8%, что заметно выше темпов 2,5-2,7%, наблюдавшихся в первой половине 2018 года. Учитывая, что рост заработной платы играл центральную роль в обоснования повышения ставки Банком Англии, эта тенденция, вероятно, будет держать политиков на пути ужесточения. Однако это в значительной степени зависит от Брекзита, и мы считаем, что последняя эскалация неопределенности может снова замедлить темпы роста в начале зимы. Даже если данные по занятости останутся сильными, по-прежнему существует риск того, что потребители начнут проявлять большую осторожность, если усилятся предупреждения относительно Брекзита от компаний. Таким образом, несмотря на лучшие показатели роста заработной платы, в противном случае это может привести к тому, что Банк Англии ускорит свои планы по ужесточению".

Информационно-аналитический отдел Телетрейд

Инвесторы в облигации снизили объем своих коротких позиций по долгосрочных американским государственным облигациям, так как доходность 10-летних казначейских облигаций отступила от 7,5-летних максимумов из-за спроса на надежные активы, который усилился на фоне масштабных распродаж на мировых фондовых рынках, показал обзор J.P. Morgan во вторник.

Маржа инвесторов, которые заявили, что они были "короткими" или держали меньше казначейских облигаций, чем их контрольные показатели по сравнению с теми, кто сказал, что они "длинные" или держат больше казначейских облигаций, чем их контрольные показатели, упала до 4 процентов с 11 процентов, согласно опросу.

Четверть опрошенных инвесторов заявили, что они были продавцами долгосрочных облигаций, по сравнению с 32 процентами неделей ранее. Доля инвесторов, которые заявили, что они были покупателями долгосрочных облигаций, составляла 21 процент в течение второй недели.

Информационно-аналитический отдел Телетрейд

Европейские фондовые индексы выросли во вторник, в то время как трейдеры оценивали корпоративную отчетность Уолл-стрит и следили за усилением напряженности между Саудовской Аравией и Западом. Читать далее

Как стало известно, стоимость молочной продукции уменьшилась на 0,3%, до $2 885 за метрическую тонну после того, как упала на 1,9% в ходе предыдущего аукциона. Результаты аукциона также показали, что стоимость цельного сухого молока упала на 0,9%, до $2 729 за метрическую тонну после снижения на 1,2% в ходе предыдущего аукциона. Тем временем, цена обезжиренного сухого молока осталась на уровне $1 977 за метрическую тонну после того, как упала на 0,3% в ходе предыдущего аукциона.

Молочные товары составляют значимую долю экспорта Новой Зеландии, поэтому динамика их цен напрямую влияет на курс новозеландского доллара. После оглашения итогов аукциона пара NZD/USD торгуется на уровне NZD0.6589, с повышением на 0,60%.

Информационно-аналитический отдел Телетрейд

Основные фондовые индексы США выросли более чем на 1% во вторник, так как оптимистичные квартальные результаты голубых фишек, таких как Johnson & Johnson (JNJ) и Goldman Sachs (GS), ослабили влияние повышения процентных ставок и тарифов на прибыль корпораций.

Кроме того, как стало сегодня известно, промышленное производство в сентябре выросло на 0,3%, сообщила во вторник Федеральная резервная система США. Прирост превысил ожидания экономистов (+0,2%). В годовом исчислении производство выросло на 5,1%, что является самым большим приростом за почти восемь лет. За третий квартал в целом общий объем промышленного производства вырос на 3,3% в годовом исчислении, по сравнению с ростом на 5,3% во втором квартале.

Вместе с тем, уверенность строителей на рынке вновь построенных домов для одной семьи выросла на один пункт до 68 в октябре, согласно индексу рынка жилья (HMI) от NAHB / Wells Fargo. Уровни уверенности застройщиков удерживаются на максимумах начала 60-х годов с июня.

Обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США, показал, что в августе число вакансий выросло до нового рекордного максимума - до 7,136 млн. с 7,077 млн. в июле (пересмотрено с 6,939 млн.). Аналитики ожидали, что число вакансий снизится до 6,945 млн. Уровень вакансий вырос на 0,1 процента, и составил 4,6 процента. Количество вакансий мало изменилось как в частном секторе, так и в правительственной сфере. Что касается отраслей, количество вакансий увеличилось в федеральном правительстве (+15 000).

Котировки нефти незначительно прибавили во вторник, на фоне свидетельств роста добычи нефти в США и увеличение запасов нефти в США, а также сообщений о падении экспорта иранской нефти.

Большинство компонентов DOW в плюсе (29 из 30). Лидер роста - UnitedHealth Group Incorporated (UNH, +3.34%). Аутсайдер - Verizon Communications Inc. (VZ, -0.21%).

Все сектора S&P в плюсе. Больше всего вырос технологический сектор (+2.2%), в то время как наибольшее снижение показывает технологический сектор (-0.1%)

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 25601.00 +400.00 +1.59%

S&P 500 2795.00 +46.00 +1.67%

Nasdaq 100 7230.50 +154.00 +2.18%

Oil 71.95 +0.17 +0.24%

Gold 1232.10 +1.80 +0.15%

10-Year Treasury 3.16 -0.01

Информационно-аналитический отдел Телетрейд

-

Казначейство США разместило 4-недельные векселя на сумму 38.959 млрд. долларов

-

Доходность 4-недельных казначейских векселей составила 2,155% против 2,135% на предыдущем аукционе.

-

Отношение спроса и предложения составило 2,81 по сравнению с 3,17 за последнее размещение.

-

Непрямые покупатели, в число которых входят иностранные центральные банки, выкупили 23,48% от объёма размещения по сравнению с 37,48% на предыдущем аукционе.

-

Прямые покупатели (в основном национальные банки и инвестиционные фонды) выкупили 10,78% от объёма размещения по сравнению с 5,54% на предыдущем аукционе

-

Первичные дилеры выкупили 65,74% от объёма размещения по сравнению с 56.98% на предыдущем аукционе.

Информационно-аналитический отдел Телетрейд

Котировки нефти снизились во вторник, отреагировав на свидетельства роста добычи нефти в США и увеличение запасов нефти в США, но сообщения о падении экспорта иранской нефти помогли ограничить потери.

Этот год был удачным для акционеров титанов бизнес-технологий, таких как Microsoft (MSFT) и Nvidia (NVDA). Акции Microsoft выросли на 36% за год, в основном благодаря растущей линейке облачных вычислений, а Nvidia завоевала 33% своего более глубокого проникновения на рынок аппаратного обеспечения AI. Тем не менее, ряд крупных технологических имен, включая International Business Machines (IBM), остались без внимания. Акции IBM упали на 4% с конца прошлого года.

Инвесторы обеспокоены тем, что IBM по-прежнему остается "реликвией", которой нет места в современном технологическом ландшафте. Голубая фишка планирует обнародовать свои результаты 16 октября после закрытия рынка.

По последним данным, аналитики в среднем ожидают, что IBM сообщит о доходах в третьем квартале в размере $19,1 млрд, и прибыли в размере $3,39 за акцию.

В аналогичном квартале прошлого года IBM опубликовал EPS $3,26 при $19,15 млрд выручки. Стоит отметить, что IBM с четвертого квартала прошлого года ежеквартально увеличивал выручку в годовом исчислении.

Большинство инвесторов понимают, что IBM просто не был готов к появлению облачных вычислений, кибербезопасности, мобильных устройств и искусственного интеллекта. Слишком опираясь на силу своего традиционного бизнеса серверов и связанных с ними системами и не внося много инноваций, в последние годы IBM увидел, что его рост ухудшился.

Но быстрых исправлений в технологическом секторе не бывает. Если вы не совершенствуетесь постоянно, вы уже позади. Вот почему доходы IBM не начали восстанавливаться до конца 2017 года.

Тем не менее, рост выручки Big Blue восстановился в силу того, что компания назвала "стратегическими императивами". Последний термин относится к ключевым направлениям бизнеса, которые до недавнего времени не были неотъемлемой частью линейки IBM. Императивы - облачные вычисления, большие данные, программное обеспечение для обеспечения безопасности, аналитика, мобильные и социальные технологии.

Ключ для роста акций IBM - увеличивать доходы от своих стратегических императивов быстрее, чем компания теряет позиции на всех других фронтах.

Во втором квартале произошло что-то любопытное. Впервые стратегические императивы компании составили более половины от общего дохода в размере $20,0 млрд. Также важно отметить, что доходы от традиционных направлений компании выросли на 26% в год.

Если рост продаж IBM ускорится, акции IBM снова начнут расти, но это, конечно, все еще большое "если".

Как и в случае с клише, производительность стратегических требований IBM в третьем квартале может стать моментом для IBM, поскольку эти продукты и услуги существуют уже несколько кварталов. Развивать эти предприятия не так легко, создание непрерывного роста не простая задача.

Учитывая неопределенность, связанную с ускорением роста доходов IBM, на ее акции стоит посмотреть, когда компания сообщит о своих результатах за третий квартал. Движение акций IBM вверх или вниз обещает быть большим, но и эта реакция будет меркнуть по сравнению с возможным долгосрочным потенциалом роста или снижением акций IBM.

На текущий момент акции International Business Machines (IBM) котируются по $143,22 (+1,48%)

Информационно-аналитический отдел Телетрейд

Цены на золото немного выросли во вторник, так как инвесторы закрывали некоторые медвежьи позиции после того, как вчера котировки подскочили до 3,5-месячного максимума на фоне глобальной распродажи акций.

В среду состоится публикация умеренного количества важных данных. В 08:30 GMT Британия выпустит индекс потребительских цен за сентябрь. Индикатор отслеживает изменение розничных цен на товары и услуги, входящие в потребительскую корзину. В расчет индекса включены цены на продукты питания, одежду, расходы на образование, здравоохранение, транспорт, коммунальные платежи, досуг. Индикатор рассчитывается ежемесячно и является основным «барометром» уровня инфляции в любой стране, в том числе, и в Великобритании. Считается самым важным инфляционным показателем. Ожидается, что индекс вырос на 0,2% за месяц и на 2,6% годовых.

В 09:00 GMT еврозона представит индекс потребительских цен за сентябрь. Согласно прогнозам, индекс вырос на 0,5% относительно августа и на 2,1% годовых.

В 12:30 GMT Канада сообщит об изменении поставок в обрабатывающем секторе промышленности за август. Показатель отслеживает объемы поставок промышленных товаров. Это позволяет оценить, насколько производственные компании удовлетворяют запросы рынка. Рост данного показателя позволяет говорить о том, что деловая активность возросла, снижение говорит о падении темпов деловой активности. Ожидается, что поставки сократились на 0,6%.

Также в 12:30 GMT США объявят об изменении выданных разрешений на строительство и числа закладок новых фундаментов за сентябрь. Первый индикатор показывает количество разрешений на строительство новых домов. Не смотря на то, что показатель измеряет данные за месяц, его значение подается в годовом формате (х12). В силу особенностей рынка недвижимости, значения показателя подвержены сезонным колебаниям. Увеличение объемов разрешений на строительство отражает улучшение благосостояния населения страны. Второй показатель отражает число строительных объектов, появляющихся каждый месяц. Началом строительства считается закладка фундамента под будущие объекты. Является одним из главных индикаторов здоровья экономики страны, поскольку рост строительства провоцирует сильный волновой эффект. Согласно прогнозу, число разрешений на строительство выросло до 1,28 млн. единиц с 1,229 млн. в августе, а закладки новых домов снизились до 1,228 млн. с 1,282 мл.

В 14:30 GMT США заявят об изменении запасов нефти по данным Министерства энергетики. Ожидается, что запасы нефти выросли на 2,62 млн. баррелей.

В 18:00 GMT в США состоится публикация протокола заседания ФРС. Протокол обеспечивает углубленное понимание экономических и финансовых условий, которые повлияли на голоса членов комитета при принятии решения относительно денежно-кредитной политики. Протокол публикуется через три недели после каждого заседания Комитета по открытым рынкам ФРС.

Информационно-аналитический отдел Телетрейд

Обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США, показал, что в августе число вакансий выросло до нового рекордного максимума - до 7,136 млн. с 7,077 млн. в июле (пересмотрено с 6,939 млн.). Аналитики ожидали, что число вакансий снизится до 6,945 млн. Уровень вакансий вырос на 0,1 процента, и составил 4,6 процента. Количество вакансий мало изменилось как в частном секторе, так и в правительственной сфере. Что касается отраслей, количество вакансий увеличилось в федеральном правительстве (+15 000).

Кроме того, стало известно, что в августе найм составил 5,784 млн. против 5,713 млн. в июле. Уровень найма вырос на 0,1 процента, и составил 3,9 процента. Количество наемных работников мало изменилось как в частном секторе, так и в правительственной сфере. Если говорить об отраслях, найм мало изменился во всех сферах.

Что касается увольнений, их число составило 3,577 млн. против 3,608 млн. в июле. Уровень увольнений не изменился, и составил 2,4 процента. Количество увольнений мало изменилось как в частном секторе, так и в правительственной сфере. В разрезе секторов, число увольнений выросло в оптовой торговле (+24 000), но сократилось в сфере профессиональных и деловых услуг (-82 000).

Информационно-аналитический отдел Телетрейд

Главный переговорщик от ЕС по Brexit Мишель Барнье выступил в Люксембурге, заявив:

-

Мы напряженно работаем над всеобъемлющей сделкой по Brexit.

-

Требуется больше времени, чтобы достичь соглашения по Brexit.

-

Есть много открытых вопросов, связанных с ирландской границей.

В свою очередь, премьер-министр Ирландии Варадкар сегодня заявил, что "Brexit без сделки все еще маловероятен" и добавил, что "дедлайн по сделке по Brexit может быть перенесен с октября. Мы просто хотим, чтобы Британия выполнила обещания по ирландской границе".

Комментируя ситуацию с проблемными вопросами по Brexit, пресс-секретарь Мэй сообщила, что "премьер-министр не согласится на границу в Ирландском море, и члены правительства ее поддерживают. Мы всегда говорили, что хотели бы заключить сделку осенью, и саммит, который состоится на этой неделе, является одним из этапов ее заключения."

Информационно-аналитический отдел Телетрейд

Уверенность строителей на рынке вновь построенных домов для одной семьи выросла на один пункт до 68 в октябре, согласно индексу рынка жилья (HMI) от NAHB / Wells Fargo. Уровни уверенности застройщиков удерживаются на максимумах начала 60-х годов с июня.

«Строители мотивированы сильным спросом на жилье, вызванным растущей экономикой и низким уровнем безработицы», - сказал председатель NAHB Рэнди Ноэль. «Строители также получили облегчение от того, что цены на пиломатериалы снизились в течение трех месяцев подряд с более высоких уровней ранее этим летом, но им необходимо управлять расходами, связанными с поставками, чтобы поддерживать цены на жилье доступными».

«Благоприятные экономические условия и демографические сдвиги в экономике должны продолжать поддерживать спрос, но доступность жилья стала проблемой из-за продолжающегося роста цен и процентных ставок», - сказал главный экономист NAHB Роберт Диц. «Если уровень доступности жилья не стабилизируется, рынок рискует потерять дополнительный импульс, когда мы начнем 2019 год».

Суб-индекс HMI, измеряющий текущие условия продаж, поднялся на один пункт до 74, а показатель ожидаемых продаж в течение следующих шести месяцев увеличился также на один пункт до 75. Между тем, трафик покупателей зафиксировал рост на четыре пункта до 53.

Глядя на трехмесячные скользящие средние для региональных оценок HMI, Северо-восток поднялся на три пункта до 57, а Юг повысился на один пункт до 71. Запад держался устойчиво на уровне 74, а Средний Запад упал на два пункта до 57.

Информационно-аналитический отдел Телетрейд

EUR/USD: 1.1475 501 млн, 1.1500 858 млн, 1.1550 1.3 млрд , 1.1600 945 млн , 1.1660 533 млн , 1.1690 801 млн

USD/JPY: 111.00 538 млн , 111.10 655 млн , 111.35 560 млн, 111.65 970 млн , 111.70 1.5 млрд , 111.75 435 млн , 111.85 370 млн , 112.50 794 млн

EUR/GBP: 0.8700 507 млн

Информационно-аналитический отдел Телетрейд

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 3.16% (0 б.п.).

Нефть (WTI) $71.42 (-0.50%)

Золото $1,235.00 (+0.38%)

Промышленное производство в сентябре выросло на 0,3%, сообщила во вторник Федеральная резервная система США. Прирост превысил ожидания экономистов (+0,2%).

В годовом исчислении производство выросло на 5,1%, что является самым большим приростом за почти восемь лет. За третий квартал в целом общий объем промышленного производства вырос на 3,3% в годовом исчислении, по сравнению с ростом на 5,3% во втором квартале.

В сентябре производство в обрабатывающей промышленности выросло на 0,2%, отметив четвертый подряд ежемесячный прирост. Добыча выросла на 0,5% в сентябре, поскольку сектор, который включает бурение нефтяных скважин, остался сильным. Выпуск коммунальных услуг был неизменным, так как теплая погода сдерживала использование домашнего отопления. В сентябре производство автомобилей выросло на 1,7% после увеличения на 4,3% в августе. За исключением автомобилей, объем производства в прошлом месяце вырос на 0,2%.

ФРС заявила, что ураган «Флоренция» оказал небольшое влияние на объем промышленного производства, его влияние оценивается менее чем на 0,1 процентного пункта.

В сентябре коэффициент использования мощностей остался стабильным. Коэффициент использования мощностей отражает ограничения на эксплуатацию заводов, шахт и коммунальных предприятий страны. Он растет медленно, и все еще ниже уровней до рецессии (выше 80%), что может повлиять на издержки производства и цены.

Экономисты разделились в мнениях относительно перспектив производства. Некоторые ожидают замедление в третьем квартале как знак промышленного цикла, а другие предполагают, что пессимизм преждевременен. Исследование производственных систем от Института управления поставками по-прежнему продолжает демонстрировать очень сильный сигнал, слегка ослабнув в сентябре с 14-летнего максимума в августе. Эта сила, вероятно, даст уверенность ФРС продолжать постепенно повышать процентные ставки в декабре.

Информационно-аналитический отдел Телетрейд

Перед открытием рынка фьючерс S&P находится на уровне 2,768.25 (+0.70%), фьючерс NASDAQ повысился на 0.97% до уровня 7,145.25. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

| Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

| Nikkei | 22,549.24 | +277.94 | +1.25% |

| Hang Seng | 25,462.26 | +17.20 | +0.07% |

| Shanghai | 2,546.33 | -21.76 | -0.85% |

| S&P/ASX | 5,869.90 | +32.80 | +0.56% |

| FTSE | 7,031.65 | +2.43 | +0.03% |

| CAC | 5,134.85 | +39.78 | +0.78% |

| DAX | 11,697.70 | +83.54 | +0.72% |

| Ноябрьские нефтяные фьючерсы Nymex WTI | $71.43 | | -0.49% |

| Золото | $1,233.20 | | +0.24% |

Фьючерсы на основные фондовые индексы США на премаркете сигнализируют о росте на открытии торгов, благодаря публикации сильной отчетности ряда крупных американских компаний.

Утром отчитались такие компании как Goldman Sachs (GS), Morgan Stanley (MS), Johnson & Johnson (JNJ), UnitedHealth (UNH) и другие.

В Goldman сообщили, что по итогам третьего квартала компания заработала прибыль на уровне $6.28 за акцию, что оказалось намного выше среднего прогноза аналитиков на уровне $5.34. Заявленная выручка также превзошла ожидания рынка. Кроме того, по итогам 9 месяцев доходность собственного капитала компании достигла самого высокого уровня за последние девять лет. Стоимость акций GS на премаркете подскочила на 2.3%.

Результаты Morgan Stanley также оказались лучше, чем ожидали участники рынка. Генеральный директор компании Джеймс Горман отметил, что Morgan Stanley сумела показать хороший результат даже в условиях сезонного спада в летнее время. Акции MS на премаркете взлетели на 4.2%.

UnitedHealth показал прибыли на уровне $3.41 в расчете на акцию, что оказалось на 11 центов выше среднего прогноза аналитиков. Выручка компании незначительно превысила средний прогноз, благодаря более сильному, чем ожидалось, росту как страховых, так и медицинских услуг. Акции UNH на премаркете прибавили в стоимости 3.4%.

Johnson & Johnson сообщила о получении квартальной прибыли на уровне $2.05 на акцию, что оказалось выше среднего прогноза аналитиков на уровне $2.03. Выручка компании также оказалась выше оценок, чему способствовал сильный рост ее фармацевтического бизнеса и сегмента потребительских товаров. В компании также повысили прогнозы основных финансовых показателей на весь 2018 год. Акции JNJ на премаркете выросли на 0.4%.

В фокусе внимания участников рынка также находятся данные по промышленному производству США за сентябрь. Как показал отчет ФРС, в прошлом месяце объем промышленного производства вырос на 0.3% м/м после роста на 0.4% м/м в августе. Экономисты прогнозировали прирост показателя на 0.2% м/м.

После начала торгов влияние на их ход могут оказать данные индексу состояния рынка жилья от NAHB и уровню вакансий и текучести рабочей силы, которые выйдут в 14:00 GMT.

После закрытия торговой сессии ожидается публикация квартальной отчетности IBM (IBM) и Netflix (NFLX).

Иностранные инвестиции в канадские ценные бумаги в августе снизились до 2,8 млрд. долл. США, по сравнению с 15,3 млрд. долл. США в июле. В то же время канадские инвесторы сократили свои запасы иностранных ценных бумаг на 194 млн. долл. США, поскольку они приобрели облигации, но продали акции.

В результате международные транзакции Канады по ценным бумагам привели к чистому притоку средств в экономику в размере 3,0 млрд. долл. США в августе.

Иностранные инвестиции в канадские ценные бумаги в августе снизились до 2,8 млрд. долл. США, что является самым низким ежемесячным показателем с начала года. Иностранные инвесторы приобрели канадские акции и инструменты денежного рынка, но снизили их подверженность канадским облигациям в течение месяца.

Зарубежные запасы канадских облигаций в августе снизились на 7,4 млрд. долл. США, поскольку нерезиденты сократили свои запасы как государственных, так и корпоративных облигаций. Это снижение последовало за инвестициями в размере 12,7 млрд. долл. США в июле. Сокращение вложений в государственные облигации в августе было в федеральных облигациях (- 3,8 млрд. долл. США). Иностранные инвесторы сократили свое владение облигациями федерального правительства в восьмой раз за девять месяцев, составив за этот период 33,1 млрд. долл. США.

Между тем, нерезиденты сократили свои запасы частных корпоративных облигаций на 3,3 млрд. долл. США, что является первым листингом с июня 2015 года. Новые выпуски за рубежом канадскими частными корпоративными фирмами были на самом низком уровне за последние 30 месяцев. С июля 2015 года по июль 2018 года иностранные инвестиции в канадские частные корпоративные облигации составили 242,9 млрд. долл. США, в основном новые выпуски, выраженные в иностранной валюте.

Иностранные приобретения канадских акций в августе достигли 5,3 млрд. долл. США, третий месяц подряд инвестиций и самый высокий уровень с мая 2017 года. Иностранные закупки в августе были направлены на акции из всех секторов экономики Канады. Цены на канадские акции упали на 1,0% за месяц, после роста почти на 7% с марта по июль.

Иностранные инвесторы возобновили свои приобретения канадских инструментов денежного рынка, добавив в августе свои запасы в размере 4,9 млрд. долл. США - первые инвестиции за пять месяцев. Основную часть инвестиций составляли иностранные покупки бумаг федерального правительства.

Канадские краткосрочные процентные ставки увеличились на 14 базисных пунктов, чтобы закрыть месяц на самом высоком уровне с конца 2008 года. Канадские долгосрочные ставки выросли на четыре базисных пункта, а канадский доллар несколько снизился против своего американского аналога в этом месяце.

В августе канадские инвесторы продали иностранные ценные бумаги на сумму 194 млн долл. США. Отчуждение в иностранных акциях было приостановлено путем покупки ценных бумаг с иностранным долгом.

Канадские инвесторы сократили свои запасы иностранных акций на 3,7 млрд. долл. США в августе, пятый месяц лишения в течение последних шести месяцев. В целом, канадские инвесторы сократили свои запасы иностранных акций на 19,9 млрд. долл. США с марта 2018 года. Разделение было все в акциях США (- 27,0 млрд. долл. США) и последовало за сильными приобретениями этих инструментов за предыдущие 15 месяцев (+ 75,2 млрд. долл. США). Продажи акций США были смягчены покупками неамериканских акций в августе.

В августе канадцы вложили 3,5 млрд. долл. США в иностранные долговые ценные бумаги по сравнению с рекордным уровнем в 13,9 млрд. долл. США в июле. Приобретение неамериканских иностранных облигаций и, в меньшей степени, корпоративных облигаций США было основным фактором инвестиционной деятельности. С марта 2018 года канадцы увеличили свою подверженность долговым ценным бумагам США на 25,1 млрд. долл. США, что почти полностью компенсировало листинг акций США за тот же период.

Краткосрочные процентные ставки в США выросли на восемь базисных пунктов, в то время как долгосрочные ставки в США не изменились в августе.

Информационно-аналитический отдел Телетрейд

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 201.77 | 2.83(1.42%) | 183 |

| ALCOA INC. | AA | 35.61 | 0.27(0.76%) | 700 |

| ALTRIA GROUP INC. | MO | 61.68 | 0.24(0.39%) | 100 |

| Amazon.com Inc., NASDAQ | AMZN | 1,781.99 | 21.04(1.19%) | 43369 |

| Apple Inc. | AAPL | 219.1 | 1.74(0.80%) | 167281 |

| AT&T Inc | T | 32.5 | 0.14(0.43%) | 9131 |

| Barrick Gold Corporation, NYSE | ABX | 12.65 | -0.05(-0.39%) | 56252 |

| Boeing Co | BA | 361.75 | 2.87(0.80%) | 4238 |

| Chevron Corp | CVX | 116.99 | 0.05(0.04%) | 1174 |

| Cisco Systems Inc | CSCO | 45.31 | 0.64(1.43%) | 51188 |

| Citigroup Inc., NYSE | C | 69.6 | 0.39(0.56%) | 5642 |

| Exxon Mobil Corp | XOM | 80.97 | 0.15(0.19%) | 2258 |

| Facebook, Inc. | FB | 154.64 | 1.12(0.73%) | 49108 |

| Ford Motor Co. | F | 8.85 | 0.04(0.45%) | 47183 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 12.79 | -0.04(-0.31%) | 10800 |

| General Electric Co | GE | 12.2 | 0.05(0.41%) | 169574 |

| General Motors Company, NYSE | GM | 32.35 | 0.23(0.72%) | 1350 |

| Goldman Sachs | GS | 218.25 | 3.03(1.41%) | 80526 |

| Google Inc. | GOOG | 1,099.60 | 7.35(0.67%) | 2493 |

| Hewlett-Packard Co. | HPQ | 23.65 | 0.09(0.38%) | 219 |

| Home Depot Inc | HD | 192.25 | 1.08(0.56%) | 950 |

| Intel Corp | INTC | 44.86 | 0.33(0.74%) | 18517 |

| International Business Machines Co... | IBM | 141.57 | 0.44(0.31%) | 5650 |

| International Paper Company | IP | 42.53 | -0.17(-0.40%) | 3015 |

| Johnson & Johnson | JNJ | 133.99 | 0.04(0.03%) | 34499 |

| JPMorgan Chase and Co | JPM | 107 | 0.66(0.62%) | 16167 |

| McDonald's Corp | MCD | 165.02 | 1.35(0.82%) | 1271 |

| Microsoft Corp | MSFT | 108.89 | 1.29(1.20%) | 46851 |

| Pfizer Inc | PFE | 43.3 | 0.18(0.42%) | 3535 |

| Procter & Gamble Co | PG | 80.4 | 0.27(0.34%) | 1696 |

| Starbucks Corporation, NASDAQ | SBUX | 56.9 | 0.15(0.26%) | 1638 |

| Tesla Motors, Inc., NASDAQ | TSLA | 262.54 | 2.95(1.14%) | 29197 |

| Twitter, Inc., NYSE | TWTR | 28.99 | 0.38(1.33%) | 22220 |

| United Technologies Corp | UTX | 130.91 | 0.58(0.45%) | 330 |

| UnitedHealth Group Inc | UNH | 265.7 | 5.45(2.09%) | 15357 |

| Verizon Communications Inc | VZ | 53.72 | 0.12(0.22%) | 295 |

| Visa | V | 138.5 | 1.27(0.93%) | 9429 |

| Wal-Mart Stores Inc | WMT | 93.86 | 0.04(0.04%) | 96672 |

| Walt Disney Co | DIS | 114.02 | 0.58(0.51%) | 7597 |

| Yandex N.V., NASDAQ | YNDX | 34.5 | 1.30(3.92%) | 61996 |

Аналитики Bernstein присвоили акциям Altria (MO) рейтинг Mkt Perform

Аналитики Loop Capital присвоили акциям Facebook (FB) рейтинг Buy; целевая стоимость $210

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики Citigroup повысили целевую стоимость акций Merck (MRK) до $79 с $70

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Были опубликованы следующие данные:

(время/страна/показатель/период/предыдущее значение/прогноз)

08:30 Великобритания Изменение среднего заработка (за исключением бонусов), 3 м/г Август 2.9% 2.9% 3.1%

08:30 Великобритания Изменение среднего заработка, 3 м/г Август 2.6% 2.6% 2.7%

08:30 Великобритания Уровень безработицы по ILO Август 4% 4% 4%

08:30 Великобритания Количество заявлений на получение пособий по безработице, тыс. Сентябрь 14.2 Пересмотрено с 8.7 7.5 18.5

09:00 Еврозона Индекс настроений в деловой среде от института ZEW Октябрь -7.2 -9.2 -19.4

09:00 Еврозона Сальдо торгового баланса, без сезонных поправок Август 17.6 15.1 11.7

09:00 Германия Индекс настроений в деловой среде от института ZEW Октябрь -10.6 -12 -24.7

Евро колеблется против доллара на фоне слабых данных по настроениям в деловой среде от института ZEW для Германии и еврозоны. Экономическое доверие в Германии ослабло в октябре, показали во вторник данные опроса Центра европейских экономических исследований, или ZEW.

Индекс экономических настроений резко упал на 14,1 пункта до -24,7 в октябре. Ожидаемый результат был -12.

Индекс достиг такой же низкой точки, что и в июле этого года, и был самым низким

показателем с августа 2012 года.

Оценка текущего состояния экономики снизилась на 5,9 пункта до 70,1, что значительно ниже ожидаемого уровня 74,4.

«Ожидания для экономики Германии усугубляются прежде всего из-за усиления торгового спора между США и Китаем», - сказал президент ZEW Ахим Вамбах.

«Дальнейшее негативное влияние на экономические и экспортные ожидания - это опасность «жесткого Брекзита», которая становится все более вероятной», - добавил президент ZEW.

Индекс экономической уверенности в еврозоне упал на 12,2 пункта до -19,4 в октябре. Между тем, показатель текущей экономической ситуации вырос на 0,3 пункта до 32,0.

Британский фунт вырос против доллара, при этом пара GBP/USD преодолела важную психологическую отметку $1.3200. Поддержку фунту оказали комментарии немецкого министра Рота, который заявил: «Очевидно, что мы придем к соглашению по Брекзиту», а также сильная статистика по рынку труда и зарплатам в Британии.

Базовая заработная плата работников в Британии выросла самыми быстрыми темпами почти за десятилетие в летние месяцы, что подтвердило мнение Банка Англии о том, что длительный период слабой заработной платы заканчивается.

Заработки, за исключением неустойчивых бонусных платежей, выросли на 3,1 процента за три месяца до августа, сообщило Управление национальной статистики во вторник.

Это было самым высоким уровнем с января 2009 года и выше средних прогнозов на уровне 2,9 процента.

Фунт увеличился до самого высокого внутридневного уровня по отношению к доллару США, а цены на государственные облигации снизились, поскольку инвесторы учитывали более сильный, чем ожидалось, рост заработной платы в своих прогнозах, когда Банк Англии снова повысит процентные ставки.

Филипп Шоу, экономист Investec, заявил, что ожидает февральского повышения ставок, предполагая, что Великобритания может заключить сделку, чтобы избежать экономически разрушительного выхода из Евросоюза в марте, а затем еще одно повышение в 2019 году.

«Теперь мы можем выйти из периода относительно низкого роста заработной платы», - сказал Шоу во вторник. «Следствием этого является то, что Банк Англии будет более сильным для повышения ставок».

С учетом бонусов, общий доход вырос на 2,7 процента, что немного превышает средний прогноз 2,6 процента.

Главный экономист Банка Англии, Энди Холдейн, заявил на прошлой неделе, что видит признаки «нового рассвета» для роста заработной платы в Великобритании.

Центральный банк заявил, что планирует продолжить повышение процентных ставок постепенно в течение следующих трех лет, несмотря на экономическую неопределенность, вызванную Brexit, в значительной степени из-за инфляционного давления, которое влияет на зарплату.

Экономисты были озадачены тем, почему заработная плата растет настолько медленно, когда безработица резко падает.

Рост заработной платы для британских рабочих в 2014 году замедлился до 0,5 процента. Несмотря на недавнее улучшение, он остается гораздо ниже 4-процентного увеличения, которое было нормой до глобального финансового кризиса.

Уровень безработицы удерживается на четырехлетнем минимуме 4,0 процента за три месяца до августа, сказали в ONS.

Но количество людей в рабочей силе сократилось на 5 000, первое снижение почти за год. Опрос экономистов предсказывал рост на 11 000 человек.

ONS сообщило, что сокращение занятости было обусловлено отчасти меньшим количеством студентов, ищущих работу, чем в начале года.

Британские домохозяйства, чьи расходы являются основной движущей силой экономики страны, изо всех сил боролись в течение последнего десятилетия, поскольку их заработная плата росла медленнее, чем инфляция.

Ожидается, что данные, которые выйдут в среду, покажут, что инфляция потребительских цен в Великобритании в сентябре составила 2,6 процента, что ниже пика в 3,1 процента в ноябре прошлого года, но по-прежнему предполагает лишь скромное улучшение платежеспособности работников.

ONS ссообщило, что в реальном выражении, скорректированный на показатель инфляции CPIH, общий доход увеличился на 0,4 процента в период с июня по август.

Банк Англии заявил, что ожидает к концу 2018 года роста общей заработной платы в размере 2,5 процента годовых, а к концу 2020 года она вырастет до 3,5 процентов, что позволит обосновать план центрального банка по постепенному повышению процентных ставок за этот период.

ЕUR/USD: в течение европейской сессии пара торгуется в диапазоне

GBP/USD: в течение европейской сессии пара выросла до $1.3229

USD/JPY: в течение европейской сессии пара торгуется в диапазоне

В 12:30 GMT Канада заявит об изменении объема операций с иностранными ценными бумагами за август. В 13:15 GMT США объявят об изменении промышленного производства и загрузки производственных мощностей за сентябрь. В 14:00 GMT США выпустят индекс состояния рынка жилья от NAHB за октябрь и отчет по уровню вакансий и текучести рабочей силы за август. В 20:00 GMT США сообщат об изменении объема покупок американских ценных бумаг иностранными инвесторами за август.

Информационно-аналитический отдел Телетрейд

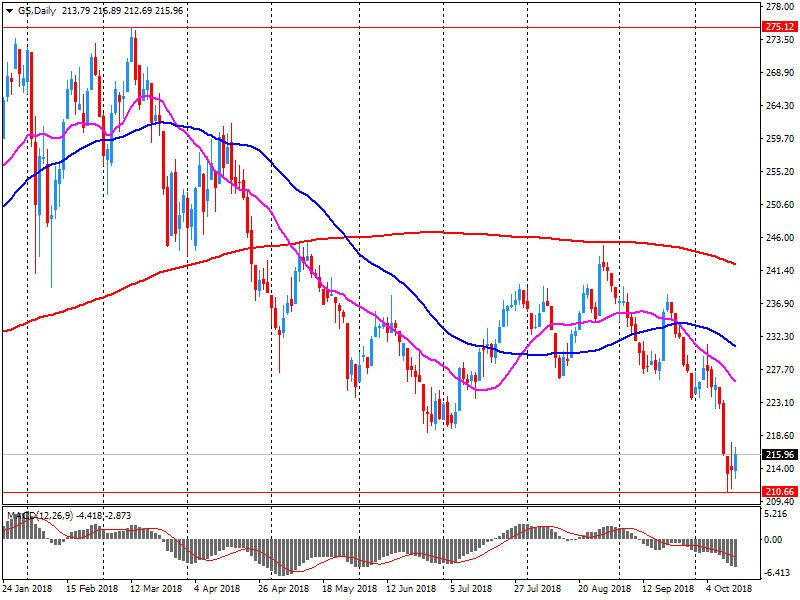

Согласно обнародованному отчету, прибыль компании Goldman Sachs (GS) по итогам третьего квартала 2018 финансового года (ФГ) достигла $6.28 в расчете на одну акцию (против $5.02 в третьем квартале 2017 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $5.34.

Квартальная выручка компании составила $8.646 млрд. (+3.8% г/г), тогда как средний прогноз аналитиков предполагал $8.430 млрд.

Акции GS на премаркете выросли до уровня $217.55 (+1.08%).

Информационно-аналитический отдел Телетрейд

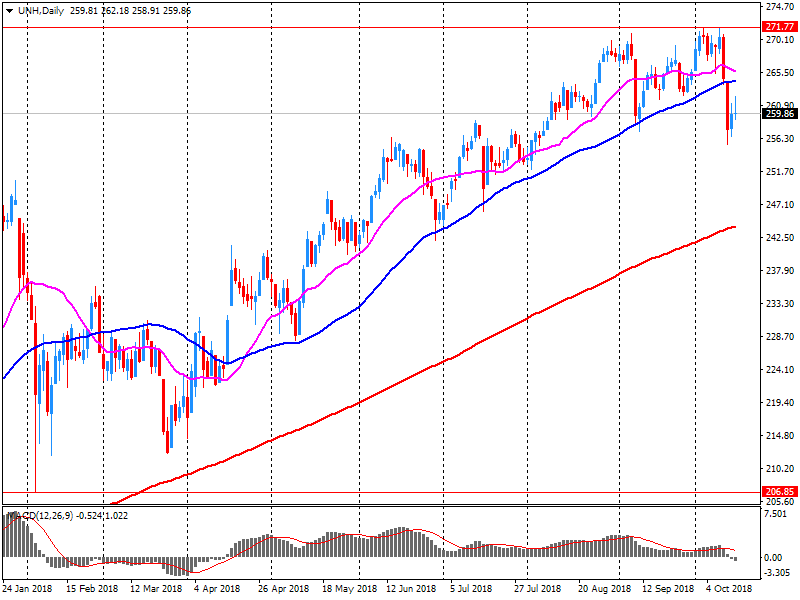

Согласно обнародованному отчету, прибыль компании UnitedHealth (UNH) по итогам третьего квартала 2018 финансового года (ФГ) достигла $3.41 в расчете на одну акцию (против $2.66 в третьем квартале 2017 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $3.30.

Квартальная выручка компании составила $56.556 млрд. (+12.4% г/г), тогда как средний прогноз аналитиков предполагал $56.336 млрд.

Акции UNH на премаркете выросли до уровня $263.10 (+1.10%).

Информационно-аналитический отдел Телетрейд

Согласно обнародованному отчету, прибыль компании Morgan Stanley (MS) по итогам третьего квартала 2018 финансового года (ФГ) достигла $1.17 в расчете на одну акцию (против $0.93 в третьем квартале 2017 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.01.

Квартальная выручка компании составила $9.872 млрд. (+7.3% г/г), тогда как средний прогноз аналитиков предполагал $9.553 млрд.

Акции MS на премаркете выросли до уровня $44.73 (+2.90%).

Информационно-аналитический отдел Телетрейд

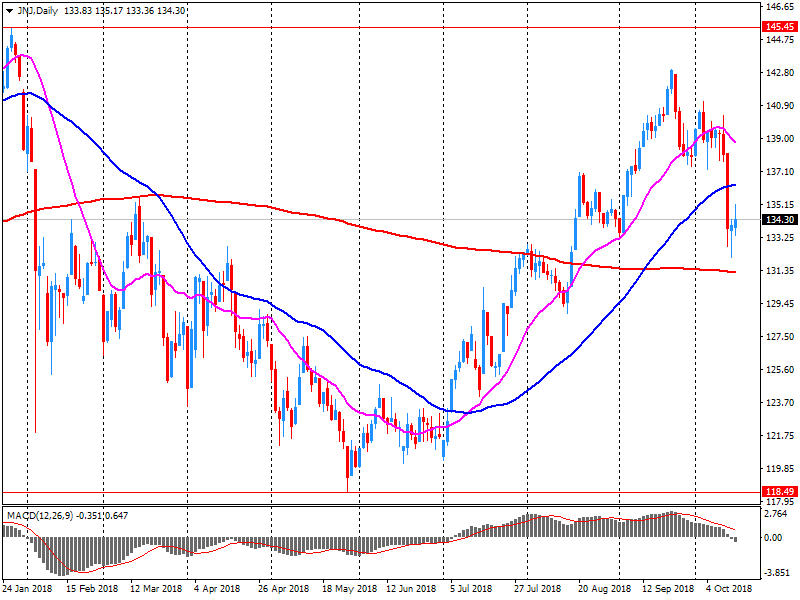

Согласно обнародованному отчету, прибыль компании Johnson & Johnson (JNJ) по итогам третьего квартала 2018 финансового года (ФГ) достигла $2.05 в расчете на одну акцию (против $1.90 в третьем квартале 2017 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $2.03.

Квартальная выручка компании составила $20.348 млрд. (+3.6% г/г), тогда как средний прогноз аналитиков предполагал $20.053 млрд.

В компании также повысили прогнозы показателя прибыль на акцию на 2018 год до $8.13-8.18 (против среднего прогноза аналитиков на уровне $8.15 и ранее прогнозируемых $8.07-8.17) и выручки до $81.0-81.4 млрд. (против среднего прогноза аналитиков на уровне $81.26 млрд. и ранее прогнозируемых $80.5-81.3 млрд.).

Акции JNJ на премаркете выросли до уровня $134.00 (+0.04%).

Информационно-аналитический отдел Телетрейд

Европейские индексы были смешанными во вторник утром, поскольку эскалация напряженности между Саудовской Аравией и Западом усугубляет геополитические проблемы и ограничивает рост.

Сводный европейский индекс Euro Stoxx 600 был около нуля, с различными секторами и биржами, которые продвигались в разных направлениях. Акции Telecom были явным фаворитом в утренней торговле, а акции Enel выросли на 2,7 процента после того, как компания объявила о росте доли в чилийском дочернем предприятии.

Основное внимание на рынке сосредоточено на исчезновении видного журналиста, критикующего политику Саудовской Аравии в начале этого месяца. Исчезновение вызвало международный протест против коалиции ОПЕК, имевший значительный отклик на финансовых рынках.

Джамал Хашогги, резидент США и известный критик наследного принца Мохаммед бин Салман, исчез после посещения консульства Саудовской Аравии в Стамбуле, Турция, 2 октября. Власти Турции утверждают, что Хашогги был убит, а его тело было ликвидировано. Саудовская Аравия отчаянно отрицала это.

Однако в понедельник NBC News сообщило, что правительство рассматривает возможность признать, что Хашогги был убит в их консульстве, сообщают три анонимных источника со знанием дела.

В Европе инвесторы продолжали следить за очевидным тупиком в переговорах по Брекзиту. Пост-Брекзитный статус ирландской границы остается ключевым моментом для переговорщиков перед критическим саммитом европейских лидеров в среду.

Акции Meggitt выросли на 5,7 процента после того, как британская инжиниринговая компания обновила прогноз своего дохода на год.

Акции Ocado также выросли примерно на 5 процентов после того, как фирма по доставке получила выгодное обновление рейтинга от инвестиционного банка Merrill Lynch.

На текущий момент:

| Индекс | Цена | Изменение, пункты | Изменения в % |

| FTSE | 7006.74 | -22.48 | -0.32% |

| DAX | 11656.42 | 42.26 | 0.36% |

| CAC | 5105.37 | 10.30 | 0.20% |

Информационно-аналитический отдел Телетрейд

Экономическое доверие в Германии ослабло в октябре, показали во вторник данные опроса Центра европейских экономических исследований, или ZEW.

Индекс экономических настроений резко упал на 14,1 пункта до -24,7 в октябре. Ожидаемый результат был -12.

Индекс достиг такой же низкой точки, что и в июле этого года, и был самым низким

показателем с августа 2012 года.

Оценка текущего состояния экономики снизилась на 5,9 пункта до 70,1, что значительно ниже ожидаемого уровня 74,4.

«Ожидания для экономики Германии усугубляются прежде всего из-за усиления торгового спора между США и Китаем», - сказал президент ZEW Ахим Вамбах.

«Дальнейшее негативное влияние на экономические и экспортные ожидания - это опасность «жесткого Брекзита», которая становится все более вероятной», - добавил президент ZEW.

Индекс экономической уверенности в еврозоне упал на 12,2 пункта до -19,4 в октябре. Между тем, показатель текущей экономической ситуации вырос на 0,3 пункта до 32,0.

Информационно-аналитический отдел Телетрейд

Базовая заработная плата работников в Британии выросла самыми быстрыми темпами почти за десятилетие в летние месяцы, что подтвердило мнение Банка Англии о том, что длительный период слабой заработной платы заканчивается.

Заработки, за исключением неустойчивых бонусных платежей, выросли на 3,1 процента за три месяца до августа, сообщило Управление национальной статистики во вторник.

Это было самым высоким уровнем с января 2009 года и выше средних прогнозов на уровне 2,9 процента.

Фунт увеличился до самого высокого внутридневного уровня по отношению к доллару США, а цены на государственные облигации снизились, поскольку инвесторы учитывали более сильный, чем ожидалось, рост заработной платы в своих прогнозах, когда Банк Англии снова повысит процентные ставки.

Филипп Шоу, экономист Investec, заявил, что ожидает февральского повышения ставок, предполагая, что Великобритания может заключить сделку, чтобы избежать экономически разрушительного выхода из Евросоюза в марте, а затем еще одно повышение в 2019 году.

«Теперь мы можем выйти из периода относительно низкого роста заработной платы», - сказал Шоу во вторник. «Следствием этого является то, что Банк Англии будет более сильным для повышения ставок».

С учетом бонусов, общий доход вырос на 2,7 процента, что немного превышает средний прогноз 2,6 процента.

Главный экономист Банка Англии, Энди Холдейн, заявил на прошлой неделе, что видит признаки «нового рассвета» для роста заработной платы в Великобритании.

Центральный банк заявил, что планирует продолжить повышение процентных ставок постепенно в течение следующих трех лет, несмотря на экономическую неопределенность, вызванную Brexit, в значительной степени из-за инфляционного давления, которое влияет на зарплату.

Экономисты были озадачены тем, почему заработная плата растет настолько медленно, когда безработица резко падает.

Рост заработной платы для британских рабочих в 2014 году замедлился до 0,5 процента. Несмотря на недавнее улучшение, он остается гораздо ниже 4-процентного увеличения, которое было нормой до глобального финансового кризиса.

Уровень безработицы удерживается на четырехлетнем минимуме 4,0 процента за три месяца до августа, сказали в ONS.

Но количество людей в рабочей силе сократилось на 5 000, первое снижение почти за год. Опрос экономистов предсказывал рост на 11 000 человек.

ONS сообщило, что сокращение занятости было обусловлено отчасти меньшим количеством студентов, ищущих работу, чем в начале года.

Британские домохозяйства, чьи расходы являются основной движущей силой экономики страны, изо всех сил боролись в течение последнего десятилетия, поскольку их заработная плата росла медленнее, чем инфляция.

Ожидается, что данные, которые выйдут в среду, покажут, что инфляция потребительских цен в Великобритании в сентябре составила 2,6 процента, что ниже пика в 3,1 процента в ноябре прошлого года, но по-прежнему предполагает лишь скромное улучшение платежеспособности работников.

ONS ссообщило, что в реальном выражении, скорректированный на показатель инфляции CPIH, общий доход увеличился на 0,4 процента в период с июня по август.

Банк Англии заявил, что ожидает к концу 2018 года роста общей заработной платы в размере 2,5 процента годовых, а к концу 2020 года она вырастет до 3,5 процентов, что позволит обосновать план центрального банка по постепенному повышению процентных ставок за этот период.

Информационно-аналитический отдел Телетрейд

Фондовые индексы Азиатско-Тихоокеанского региона закрылись разнонаправленно на фоне сохраняющейся глобальной напряженности в торговле и растущих геополитических рисков на Ближнем Востоке, а инвесторы были сфокусированы на предстоящих отчетах о корпоративных доходах и публикации протоколов последнего заседания Федеральной резервной системы США.

Китайские фондовые индексы закрылись со снижением после выхода инфляционных данных. Базовый индекс Shanghai Composite упал на -0,85%, тогда как индекс Гонконга Hang Seng закрылся незначительно выше.

Индекс цен производителей (PPI), показатель промышленной рентабельности, вырос на 3,6% в сентябре в годовом исчислении после роста на 4,1% в августе. Экономисты прогнозировали менее значительный рост показателя - на 3,5%.

Индекс потребительских цен (CPI) вырос в сентябре в годовом исчислении на 2,5%, как и ожидалось, после роста на 2,3% в августе. Но несмотря на рост, он по-прежнему оставался ниже целевого уровня инфляции в Китае за 2018 год (3%), как и в прошлом году.

Японский рынок вырос, а снижение курса иены поддержало стоимость акций экспортеров.

Рыночные тяжеловесы Fast Retailing и SoftBank Corp увеличили капитализацию на 4% и 3,6% соответственно, в то время как автопроизводители Toyota Motor и Honda Motor получили 1-2% стоимости бумаг.

Австралийские акции закрылись с ростом.

Акции Rio Tinto подорожали на 1,6% после выпуска квартальных данных о производстве. BHP Billiton прибавил 1,7% стоимости бумаг.

Протоколы октябрьского заседания Резервного банка Австралии показали, что политики центробанка остаются оптимистичными касательно экономических перспектив страны, но отметили, что китайско-американские тарифы представляют значительный риск для экономики Австралии и перспектив мирового экономического роста.

Акции Новой Зеландии подешевели несмотря на позитивные данные по инфляции за третий квартал.

Потребительские цены в Новой Зеландии выросли в третьем квартале на 0,9% после роста на 0,4% во втором квартале, показали данные статистического управления страны. Отметим, что экономисты прогнозировали менее значительный рост показателя - на 0,7%.

В годовом исчислении инфляция выросла на 1,9% - снова превысив прогнозы экономистов (1,7%) и предыдущее значение (1,5%).

| Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

| NIKKEI | +277.94 | 22549.24 | +1.25% |

| SHANGHAI | -21.76 | 2546.33 | -0.85% |

| HSI | +17.20 | 25462.26 | +0.07% |

| ASX 200 | +32.80 | 5869.90 | +0.56% |

| NZ50 | -34.62 | 8803.45 | -0.39% |

Информационно-аналитический отдел Телетрейд

ВВС

Умер один из основателей Microsoft Пол Аллен

Американский миллиардер Пол Аллен, вместе с Биллом Гейтсом основавший Microsoft в 1970-е годы, умер в возрасте 65 лет. В заявлении семьи предпринимателя и филантропа говорится, что он умер вследствие осложнений онкологического заболевания.

Автомобиль Bloodhound может не побить мировой рекорд из-за проблем с деньгами

Проект установления нового рекорда наземной скорости столкнулся с финансовыми проблемами. Очередным рекордсменом должен был стать сверхзвуковой болид Bloodhound.

Как предполагается, он способен разогнаться до 1600 км/час.

Однако сейчас в создавшей его компании Bloodhound Programme Ltd не до рекордных заездов. Здесь ввели внешнее управление.

Автомобиль Bloodhound с реактивным двигателем уже собран, но ему нужны инвестиции примерно в 33 млн долларов, чтобы побить скоростной рекорд в ходе заезда по дну высохшего озера в Южной Африке.

DW

Из-за наводнения на юге Франции погибли не менее 11 человек

В результате наводнений на юге Франции в понедельник, 15 октября, погибли как минимум 11 (по другим данным - 12) человек, еще 8 человек получили ранения. Один человек пропал без вести. Количество жертв может возрасти.

Сильные ливни, которые обрушились на французский департамент Од (административный центр - город Каркассон), начались в ночь на понедельник. Реки и ручьи вышли из берегов, в некоторых местах их уровень существенно превысил норму. В коммуне Треб к востоку от Каркассона вода поднялась более чем на семь метров. Как следует из телерепортажей, улицы городов превратились в реки с сильным течением. Многие автомобили смыты водой.

Guardian

Отравление Скрипалей ударило по рынку недвижимости в Солсбери

Отравление бывшего полковника ГРУ Сергея Скрипаля и его дочери в британском Солсбери привело к тому, что недвижимость в городе подешевела почти на 10%. Об этом пишет газета The Guardian.

По данным издания, проданные с мая по июль дома в среднем стоили £299,2 тыс. Однако в предыдущие три месяца они продавались в среднем за £328,2 тыс.

Согласно исследованию кредитной организации Cashback Remortgages, падение цен на недвижимость в Солсбери составило около 8,8%. Цены снижались несмотря на рост стоимости недвижимости на 1,9% в этот же период по всему графству Уилтшир, где расположен Солсбери.

Reuters

Российские чиновники отказались раскрыть план дедолларизации экономики

Российские власти не намерены раскрывать план дедолларизации экономики, который будет утвержден правительством, сообщает Reuters.

Об этом рассказал заместитель министра финансов Алексей Моисеев. По его словам, план будет представлен премьеру Дмитрию Медведеву.

Однако в настоящее время есть технические разногласия между ведомствами.

Информационно-аналитический отдел Телетрейд

Фьючерсы на нефть выросли с начала торгов вторника, поскольку геополитическая напряженность в связи с исчезновением видного саудовского журналиста продолжает вызывать опасения по поводу роста предложения.

Саудовская Аравия в воскресенье предупредила, что ответит на любые угрозы наказать ее за исчезновение на прошлой неделе журналиста Джамала Хашогги.

Хашогги, житель США и обозреватель газеты Washington Post, критикующий политику Рияда, исчез 2 октября после входа в консульство Саудовской Аравии в Стамбуле. Турция считает, что он был убит, а его тело было спрятано. Саудовская Аравия отрицает это.

В заявлении Саудовской Аравии о возможных мерах говориться о 30 возможных контрмер которые ударят по экономике США гораздо сильнее, чем по Королевству.

Некоторые из них: Саудовская Аравия не будет добывать свою ожидаемую квоту нефти и не исключает возможность повысить цены на нефть до $100 за баррель и более. Также Королевство перестанет покупать оружие у США и сократит инвестиции в США

Затяжные геополитические проблемы, торговые разногласия и более слабые экономические перспективы могут проложить путь к еще одной неделе нестабильной торговли, потому восстановление цен на нефть в понедельник остается хрупкими.

Также сегодня стало известно, что экспорт Ирана в этом месяце упал с сентября на фоне санкций США против Тегерана, которые начнутся действовать с 4 ноября.

По данным Refinitiv Eikon, Иран экспортировал в первые две недели октября 1,33 миллиона баррелей в сутки в страны, включая Индию, Китай и Турцию. Данные были снижены с 1,6 млн. баррелей в сутки в сентябре.

К началу европейских торгов цены на нефть начали снижаться и на момент написания статьи фьючерсы на нефть марки Brent упали в цене на -0,69% до $80.22 за баррель, а фьючерсы на West Texas Intermediate (WTI) подешевели на -0,74% до $71,25 за баррель.

Информационно-аналитический отдел Телетрейд

Цены на импорт в Германию в августе выросли стабильными темпами, свидетельствуют данные статистического управления Destatis.

Цены на импорт в августе выросли на 4,8% по сравнению с аналогичным периодом прошлого года. Экономисты прогнозировали ускорение темпов роста до 5,2%.

Рост импортных цен в основном был обусловлен ростом цен на энергоносители на 33,2%. За исключением цен на сырую нефть и нефтепродукты, импортные цены выросли на 2,5%.

В месячном исчислении цены на импорт оставались неизменными, что соответствовало ожиданиям, после ослабления на -0,1% в июле.

В то же время инфляция экспортных цен в августе в годовом исчислении выросла до 2,1% с 1,7%, зафиксированных в предыдущем месяце. На ежемесячной основе экспортные цены выросли на 0,2%, после роста на 0,1% в июле.

Информационно-аналитический отдел Телетрейд

У автопроизводителей Германии есть только 50-процентный шанс выжить в качестве ведущих игроков в автомобильной промышленности, если они не изменятся, чтобы соответствовать новым правилам и адаптировать свои цепочки поставок, сказал сегодня исполнительный директор Volkswagen Герберт Диес.

По его словам, необходимость производства аккумуляторов и электромобилей, а не двигателей внутреннего сгорания, а также появление новых геополитических угроз вынуждают автопроизводителей ускорить значительные реформы, которые представляют угрозу для некоторых игроков.

"С сегодняшней точки зрения шансы на то, что через 10 лет немецкая автомобильная промышленность все еще будет принадлежать к мировой элите, составляют лишь 50-50", - сказал Диес.

"Мы все привыкли к тому, что у нас процветающие промышленные мегаполисы вокруг центральных заводов-производителей немецких автомобилей и их поставщиков, - места, где люди любят жить и работать, но это не навечно", - сказала Диесс на конференции в Вольфсбурге.

"Если вы посмотрите на бывшие бастионы автомобильной промышленности, такие как Детройт, Оксфорд-Коули или Турин, вы поймете, что происходит с городами, некогда зависящими от корпорации и ведущих отраслей промышленности ", - добавил он.

Информационно-аналитический отдел Телетрейд

| Индекс | Изменение, пункты | Цена открытия | Изменения в % |

| FTSE | -11.84 | 7017.38 | -0.17% |

| DAX | +0.76 | 11614.92 | +0.01% |

| CAC | -9.95 | 5085.12 | -0.20% |

Информационно-аналитический отдел Телетрейд

EUR/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.1732 (1782)

$1.1710 (2065)

$1.1678 (457)

Цена на момент написания обзора: $1.1579

Уровни поддержки (открытый интерес**, контрактов):

$1.1531 (4424)

$1.1498 (3364)

$1.1462 (2989)

Комментарии:

- общий открытый интерес по CALL опционам и PUT опционам с датой экспирации 19 ноября составляет 79142 контракта (согласно данным за 15 октября), при этом максимальное количество контрактов привязано к страйку $1,1600 (4424);

GBP/USD

Уровни сопротивления (открытый интерес **, контрактов):

$1.3332 (2167)

$1.3292 (1012)

$1.3250 (707)

Цена на момент написания обзора: $1.3163

Уровни поддержки (открытый интерес**, контрактов):

$1.3106 (457)

$1.3084 (467)

$1.3060 (649)

Комментарии:

- общий открытый интерес по CALL опционам с датой экспирации 19 ноября составляет 23393 контракта, при этом максимальное количество контрактов привязано к страйку $1,3500 (3480);

- общий открытый интерес по PUT опционам с датой экспирации 19 ноября составляет 27150 контрактов, при этом максимальное количество контрактов привязано к страйку $1,3000 (2980);

- соотношение PUT/CALL согласно данным за 15 октября составило 1,16 против 1,11 для предыдущего торгового дня.

----------------------------------------------------------------------------------------------------------------------------

* - для расчета уровней используется бюллетень Чикагской товарной биржи (CME).

** - Открытый интерес учитывает общее количество опционных контрактов, которые открыты на текущий момент.

Информационно-аналитический отдел TeleTrade

00:30 Австралия Протокол последнего заседания РБА, посвященного по вопросам кредитно-денежной политики

01:30 Китай Индекс цен производителей, г/г Сентябрь 4.1% 3.5% 3.6%

01:30 Китай Индекс потребительских цен, г/г Сентябрь 2.3% 2.5% 2.5%

В центре внимания участников рынков в начале сессии вторника находятся вышедшие ночью данные по индексах потребительских цен Новой Зеландии и Китая. Оба отчета указали на повышение инфляционного давления, но новозеландские данные оказались выше ожиданий, в то время как в Китае прирост индекса потребительских цен в годовом исчислении оказался на уровне среднего прогноза. В итоге китайские данные не оказали существенного влияния на рыночную динамику, в то время как новозеландский отчет стал причиной резкого повышения новозеландского доллара. Более того, повышение инфляционного давления в Новой Зеландии может заставить РБНЗ раньше начать повышать ставки и подобные перспективы являются позитивным фактором для новозеландской валюты.

На рынке продолжают следить за возникшей политической напряженностью между США и Саудовской Аравией в связи с убийством оппозиционного журналиста Джамаля Хашогги. Ранее президент США Дональд Трамп заявил, что, если подтвердится версия убийства, Саудовскую Аравию может ждать «суровое наказание». Вчера для прояснения ситуации с визитом в Эр-Рияд направился госсекретарь США Майк Помпео. Сегодня утром СМИ сообщили о том, что Саудовская Аравия готовится признать убийство Хашогги, возложив ответственность за это на агентов саудовских спецслужб, не получивших разрешение властей на проведение данной операции.

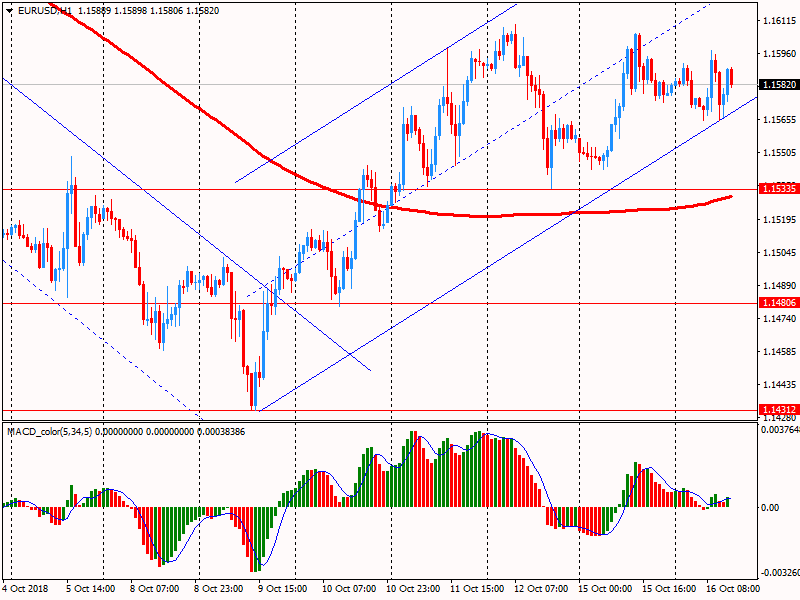

Пара EUR/USD сегодня утром торговалась в диапазоне $1.1570-90. В понедельник пара выросла и закрыла день на положительной территории. Все эти два дня, включая пятницу, EUR/USD корректируется, и на данный момент торгуется в боковом движение $1.1535-$1.1610. Несмотря на коррекцию пара по-прежнему остается выше линии скользящей средней MA 200 H1 в общем аптренде. В связи с этим можно сделать вывод, что быки все еще владеют ситуацией. В этом случае, пока пара находится выше мувинга, лучше придерживаться северного направления, а после окончания коррекции присматриваться к покупкам евро против доллара.

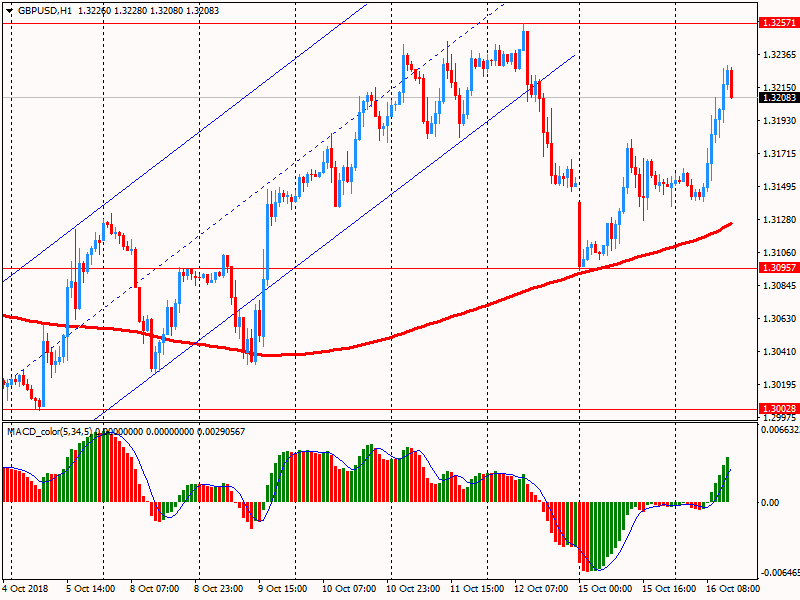

Пара GBP/USD сегодня утром торговалась в диапазоне $1.3140-60, оставаясь около вчерашнего максимума. В понедельник фунт, оттолкнувшись от уровня поддержки восходящего канала, вырос и закрыл день на положительной территории. На данный момент британец вернулся в общий аптренд от 4 октября, и по-прежнему находится выше линии скользящей средней MA 200 H1. В данной ситуации есть смысл продолжать присматриваться к новым покупкам пары на откатах.

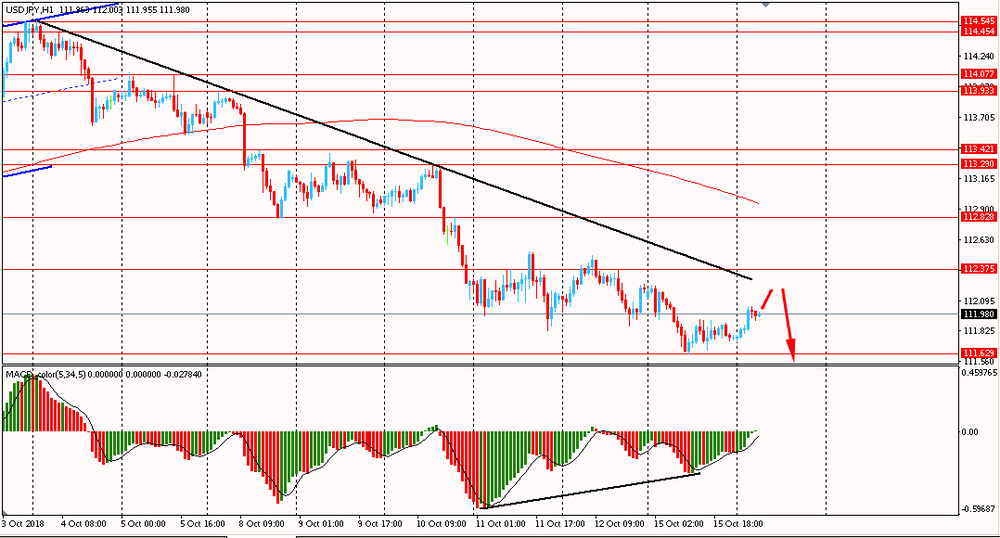

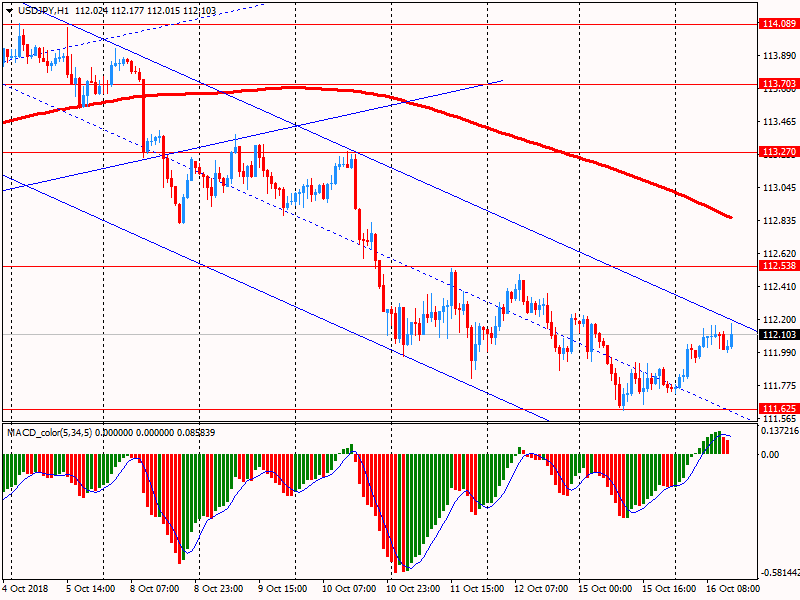

Сегодня утром пара USD/JPY торговалась в диапазоне Y111.75-05, оставаясь около недельного минимума. В понедельник пара целый день находилась под давлением и закрыла день на отрицательной территории. Помимо этого, пара продолжает оставаться ниже линии скользящей средней MA 200 H1, находясь в общем нисходящем тренде. На данный момент USD/JPY продолжает формировать новый медвежий импульс. В такой ситуации, логичным будет присматриваться к продажам пары на формирование коррекционного движения. Стоит отметить, что на часовом графике сформировалась бычья дивергенция по индикатору MACD, что сигнализирует о возможном образование глубокой коррекции или развороте цен.

Сессия вторника будет насыщенной макроэкономическими данными и событиями, основными с которых будут отчеты по рынку труда Великобритании (08:30 GMT) и настроениям в экономики еврозоны от ZEW (09:00 GMT).

, аналитик Телетрейд

Согласно мнению аналитиков банка Danske bank, в ближайшее время проблемы Европы окажут давление на пару EUR/CHF. В частности, эксперты ждут усугубления конфликта между ЕвроСоюзом и Италией, а также проблем в переговорах по Брекситу. "Мы считаем, что в ближайшие двенадцать месяцев, пара EUR/CHF может снизится к уровню Chf1.20. Что касается вмешательства Швейцарского Национального Банка, то вряд ли регулятор предпримет каких-либо действий, пока пара не опустится к отметке Chf1.10" - заявили в Danske bank.

Информационно-аналитический отдел Телетрейд

-

DAX +0,1%

-

FTSE 0,0%

-

CAC 40 +0,1%

Ожидается слабо позитивный старт торгов на фондовых площадках Европы, после того как индексы на торгах АТР торгуются разнонаправленно. Единственным исключением являются фьючерсы FTSE, которые остаются плоскими в преддверии саммита ЕС.

Информационно-аналитический отдел Телетрейд

Аналитиков банка Goldman Sachs прогнозируют продолжение ралли по доллару. В то же время, эксперты обращают внимание, что экономический рост в США может и замедлиться. "Сейчас стоимость доллара уже включила в себя ряд позитивных новостей. Большинство участников рынков заняли лонговые позиции. Американская валюта может продолжить подъем пока растет ВВП Штатов и оно остается на высоких значениях. Что касается Британии и вопроса Brexit, прогнозируем снижение пары EUR/GBP к отметке 0.85. Есть высокая вероятность отставок министров и возврату к политической нестабильности" - заявили в Goldman Sachs.

Информационно-аналитический отдел Телетрейд

В 08:40 GMT Испания проведет аукцион по продаже 3-х месячных облигаций

В 09:40 GMT Германия проведет аукцион по продаже 3-летних бондов

В 12:00 GMT Польша опубликует данные по инфляции

В 15:30 GMT США проведет аукцион по продаже 4-х недельных облигаций

Информационно-аналитический отдел Телетрейд

Фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно, а инвесторы сфокусированы на предстоящих отчетах о корпоративных доходах.

Также инвесторы анализируют опубликованные сегодня неоднозначные данные по инфляции в Китае. Производственная инфляция в Поднебесной охлаждается третий месяц подряд в сентябре на фоне снижения внутреннего спроса, указывая на большее давление на вторую по величине экономику мира, поскольку она остается заблокированной усиливающейся торговой войной с Соединенными Штатами. С другой стороны потребительская инфляция немного выросла в сентябре по сравнению с предыдущим месяцем, главным образом за счет более высоких цен на продовольствие.

Австралийский рынок снова растет после падения в ходе предыдущей сессии. Цены на акции в основном растут по всем направлениям.

Рыночная стоимость BHP и Rio Tinto выросла более чем на 1%, в тоже время бумаги Fortescue Metals подешевели более чем на -1%.

Rio Tinto сообщила о сокращении поставок железной руды в третьем квартале на 5% по сравнению с прошлым годом, но сохранила свой прогноз на поставки в течение года в верхнем пределе своего диапазона.

Банки ANZ Banking, Commonwealth Bank, National Australia Bank и Westpac торгуются с ростом в диапазоне от 0,5% до 0,9%.

Японский рынок скромно растет, а снижение курса иены поддерживает стоимость акций экспортеров.

Акции Canon подорожали почти на 1%, Sony - на 0,7%, Mitsubishi Electric - на 0,4%, а Panasonic - на 0,2%.

Среди автопроизводителей Honda и Toyota увеличили капитализацию на 1% и 0,4% соответственно.

В банковском секторе, бумаги Mitsubishi UFJ Financial и Sumitomo Mitsui Financial подорожали почти на 1%.

| Индекс | Изменение, пункты | Цена | Изменения в % |

| NIKKEI | +73.51 | 22344.81 | +0.33% |

| SHANGHAI | -3.85 | 2564.24 | -0.15% |

| HSI | -48.87 | 25396.19 | -0.19% |

| ASX 200 | +29.70 | 5866.80 | +0.51% |

| KOSPI | +1.37 | 2146.49 | +0.06% |

| NZ50 | -34.62 | 8803.45 | -0.39% |

Информационно-аналитический отдел Телетрейд

Во вторник доллар США немного вырос, но находился в обороне после слабых данных о розничных продажах, а новозеландский доллар резко вырос на данных по инфляции в Новой Зеландии за третий квартал.

Розничные продажи в США в прошлом месяце выросли медленнее, чем ожидалось, на 0,1% и это отразилось в отчете на прошлой неделе, который показал лишь скромный рост потребительских цен в США за сентябрь.

Новозеландский доллар вырос на 0,4% по отношению к доллару до $0.6595, но затем немного утратил часть завоеванных позиций, так как внутренняя инфляция выросла в третьем квартале быстрее , чем ожидалось.

Потребительские цены в Новой Зеландии выросли в третьем квартале на 0,9% после роста на 0,4% во втором квартале, показали данные статистического управления страны. Отметим, что экономисты прогнозировали менее значительный рост показателя - на 0,7%.

В годовом исчислении инфляция выросла на 1,9% - снова превысив прогнозы экономистов (1,7%) и предыдущее значение (1,5%).

Рост инфляции в третьем квартале был в основном на фоне увеличения цен на топливо.

"Цены на бензин выросли на 19% в 3-м квартале 2018 года", - сказал старший менеджер по ценам Пол Пэскоу. - Это самый высокий годовой прирост с июня 2011 года."

Множество факторов способствовало повышению цены на бензин в этом квартале. Обменный курс упал за квартал, в то время как цены на сырую нефть выросли. Кроме того, в Окленде с 1 июля был введен региональный налог на топливо в размере 10 центов за литр.

Австралийский доллар слабо отреагировал на опубликованные сегодня протоколы октябрьского заседания Резервного банка Австралии, в которых говориться, что недавнее скромное падение австралийского доллара полезно для внутреннего экономического роста. Также в протоколах отмечено, что следующий шаг в ставках, скорее всего, будет вверх, и нет веских оснований для краткосрочного движения.